18家理财公司过半净利润下降,“卷规模”股份行理财子全面反超大行

21世纪经济报道记者 杨希 北京报道

随着银行2023年度报告的披露,银行理财子公司2023年的规模和盈利情况也陆续出炉。

过去一年对于银行理财来说,是规模和业绩修复的一年,投资者心态转向“保守”与“求稳”,银行理财规模也在“赎回潮”后逐渐企稳和回升。《中国银行业理财市场年度报告(2023年)》数据显示,2023年末,银行理财市场存续规模26.80万亿元,据2022年三季度末的高点仍然有一定距离。

充满挑战的一年也真实地反映在银行理财公司的盈利和规模数据中。

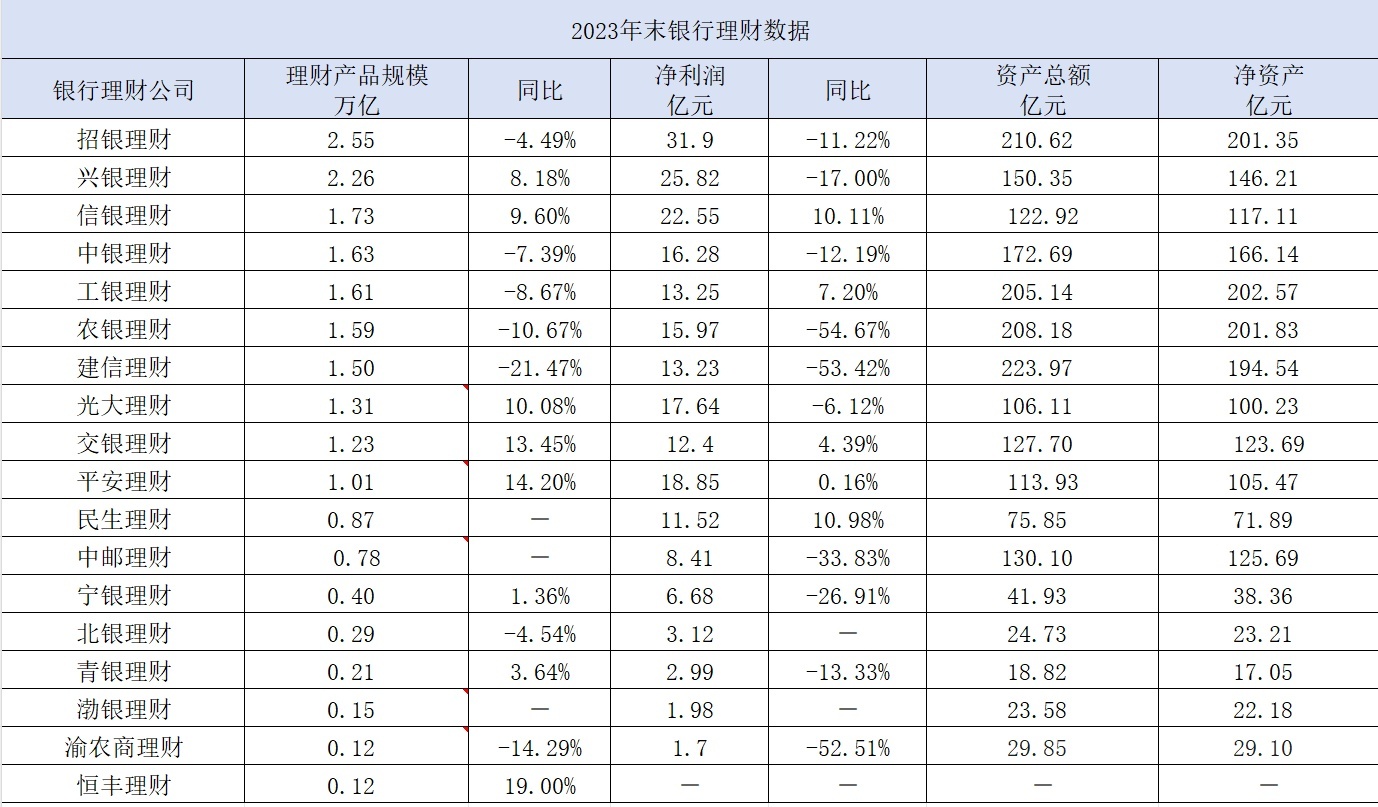

据21世纪经济报道记者不完全梳理,目前已公布业绩的18家银行理财子中,有7家管理规模同比下降,其中建信理财、渝农商理财和农银理财管理规模同比下降超过10%,2022年管理规模夺得行业首位的招银理财守住了冠军位次,但规模下降超4%。

在盈利方面,行业的艰难表现得更为显著。18家银行理财子中,有10家净利润同比下降,其中农银理财、建信理财和渝农商理财净利润“腰斩”,降幅超过5成,包括中邮理财、宁银理财、兴银理财等在内的6家理财子净利润同比下降超过10%。

当然,也有银行理财子实现了逆势增长。数据显示,交银理财、平安理财、信银理财三家理财子实现了管理规模和净利润的“双增长”。复盘来看,增长的原因包括适时调整产品设计与发行、拓展行外代销等。

大行理财子掉出“第一梯队”

从银行理财子管理规模来看,2023年发生的一个显著变化是,大行理财子的规模掉出了银行理财子“第一梯队”。

其实,在2022年末,在“赎回潮”冲击之下,拥有大量客群的大行理财子规模已在明显收缩,但2022年末,仍然有建信理财以接近2万亿的规模位列“前三甲”中。到了2023年,在股份行理财子持续发力之下,银行理财子规模的“第一梯队”中,已不见大行理财子的身影。

数据显示,截至2023年末,招银理财、兴银理财分别以2.55万亿元和2.26万亿元居于银行理财子规模前两位,其中招银理财管理规模较去年下降4.49%,兴银理财规模较去年增长8.18%。

之后是规模在1.5万亿元之上的5家理财子,即信银理财、中银理财、工银理财、农银理财和建信理财,管理规模分别为1.73万亿、1.63万亿、1.61万亿、1.59万亿和1.50万亿。从变动幅度来看,除信银理财同比增长9.6%之外,四大行理财子规模均同比下降。中银理财、工银理财、农银理财和建信理财管理规模的降幅分别为7.39%、8.67%、10.67%和21.47%。

建信理财管理规模较去年末下降超两成,也使得其管理规模从2022年末的理财子第3位,大幅下降至2023年末的第7位。

管理规模在1万亿之上的理财子,还有光大理财、交银理财和平安理财,管理规模分别为1.31万亿、1.23万亿和1.01万亿,规模分别较上年末增长10.08%、13.45%和14.20%。

在已披露数据的城商行和农商行理财子公司中,值得关注的是,北银理财管理规模较2022年末微降4.54%至0.29万亿;渝农商行理财规模同比下降14.29%至0.12万亿,降幅较大。开业一年有余,恒丰理财规模同比增长19%至0.12万亿。

过半数理财子净利润下滑

在起售金额大幅下降等因素催化之下,近几年理财产品投资者数量持续增长。《中国银行业理财市场年度报告(2023年)》数据显示,截至2023年末,持有理财产品的投资者数量达到1.14亿个,同比增长 17.84%。

但银行理财公司的利润并不与投资者数量的增长直接相关,与规模、产品类型、收益确认方式等关联性更高。2023年银行理财规模较2022年总体下降,产品发行也趋于保守,银行理财公司盈利能力也有所下滑,在被统计的18家理财子中,有10家净利润较2022年下降。

具体来看,2023年,招银理财以31.9亿元的净利润位列行业首位,但相比2022年,该公司的净利润同比下降了11.22%。净利润紧随其后的是兴银理财和信银理财,分别实现净利润25.82亿元和22.55亿元,其中兴银理财净利润较上年下降17%,信银理财净利润则较上年增长10.11%。

四大行理财子的净利润都在15亿左右。工银理财、农银理财、中银理财和建信理财2023年分别实现净利润13.25亿元、15.97亿元、16.28亿元和13.23亿元,除工银理财外,其余三家大行理财子均规模和利润“双降”。

具体来看,工银理财规模下降8.67%,净利润增长7.20%;中银理财、农银理财和建信理财的净利润分别同比下降12.19%、54.67%和53.42%。农银理财和建信理财的净利润降幅均超过了五成,两家银行在年报中也未进一步做出解释和说明。

城商行理财子和农商行理财子的净利润变化同样显著。宁银理财规模同比微增,净利润同比下降近3成,至6.68亿元;青银理财规模同比增长3.64%,净利润同比下降13.33%;渝农商理财规模和利润双降,在规模同比下降14.29%的情况下,净利润同比下降52.51%。

理财子加速“走出去”

在市场挑战增多、银行理财竞争加剧的大背景下,调整产品设计和加大力度走出母行,成为银行理财寻找增长点的重要路径。

在18家理财子中,交银理财、平安理财、信银理财三家理财子实现了管理规模和净利润的“双增长”。交行在年报中表示,交银理财适时调整产品设计发行重点。积极拓展行外代销,报告期末行外代销产品余额6625.36亿元,占比53.80%,初步建立了以母行为主体,开放、多元的全渠道体系。

《中国银行业理财市场年度报告(2023年)》显示,2023年,理财公司不断拓展母行以外的代销渠道,母行代销金额占比持续下降。“理财公司合作代销机构数量持续增长,截至 2023 年末,全市场有491家机构代销了理财公司发行的理财产品,较年初增加163家。”

年报中,多家理财子进一步披露了详细数据和进展。

在六大行理财子中,中银理财表示,在客户基础方面,持续拓展销售渠道,已在行外22家机构、30个渠道上线产品。中邮理财表示,三方代销加速突破,签约渠道26家,全面覆盖大型国股行、中小银行及互联网银行;规模年增量超600亿,增量居国有行理财子公司前列。由此可见,国有大行行外代销脚步虽有所提速,但总体规模不大。

对比来看,股份行、城商行“走出去”的步伐明显更快。譬如,年报披露,2023年末,平安理财已与超40家同业银行合作开展代销业务,代销余额超3400亿元。2023年,青银理财行外代销规模953.86亿元,占比达45.83%。恒丰理财落地销售机构13家,年末行外代销规模达到228亿元,较年初提升891%。

兴银理财表示,实现国有大行和股份制商业银行代销渠道全覆盖,累计开拓中小银行代销合作机构超470家,覆盖超过60家城商行、390家农信机构;通过国有大行、股份制商业银行、中小银行等行外渠道销售理财保有规模达到8695亿元,较上年末增长70.32%,占比 38.39%。

(实习生林秋彤对本文有贡献)

(编辑:周炎炎)